ケース紹介

任意整理からの個人再生ケース紹介

ケース紹介133 Tさんの事例

海老名市在住 ( 会社員 / 30代 / 男性 )

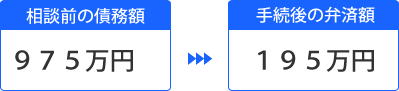

借入の理由:風俗、交際費 債務総額975万円

海老名市にお住まいの30歳男性会社員からの相談でした。

任意整理を試みたものの、収入が下がってしまい個人再生に切り替えて解決したという事例です。SMBC400万円、楽天カード200万円と大口債権者2社で過半数の金額であったため、小規模個人再生に反対されるかも懸念点となりました。

今回は、任意整理から個人再生への切り替えについて解説します。

任意整理とは?

任意整理は、債権者と直接交渉し、返済条件を見直す債務整理の方法です。

この過程で、将来の利息や遅延損害金はカットできることが多いですが、元金は減額されません。

一般的には3〜5年の間で分割返済が行われます。

個人再生とは?

個人再生は、裁判所を通じて債務を5分の1〜10分の1まで減額し、3〜5年で返済する計画を立てる方法です。

特に、返済負担が大きい場合や任意整理では解決できなかった場合に有効です。

元金部分も減額できるのが特徴です。

任意整理から個人再生への切り替え

任意整理中、または和解後でも、個人再生への切り替えは可能です。

任意整理を始めてみて、和解成立前に、支払い見込み額が依頼時よりも高くなってしまった場合や、家計収支に変更があり、予定どおりの返済資金が準備できなくなった場合などに個人再生に切り替える人が多いです。

以前は過払い金やグレーゾーン金利があったので借金が減額されることが多かったのですが、最近の任意整理ではほぼ減額されません。

そのため、任意整理の依頼時から返済見込額はある程度予想できます。

しかし、任意整理では、1社1社との交渉であり、交渉を拒絶したり、消費者金融の方針変更によりそれまでとは分割可能回数を変えてくるなどの事態がありえます。そのため、予想以上に返済負担が大きいと感じた場合、個人再生を検討することが一つの解決策です

また、和解成立後、毎月の支払をしていくなかで返済が難しくなり、あらためて個人再生の依頼があるケースもあります。

任意整理の交渉中に、一部の債権者から訴訟を起こされた場合も個人再生への切り替えを検討することがあります。

個人再生への切り替えの要件

任意整理からの切り替えに限らず、個人再生の要件を満たす必要があります。

たとえば、定期的な収入が必要です。

また、借金総額の上限要件があります。住宅ローンを除く借金総額が5000万円以下である必要があります。

個人再生のメリット

個人再生では、任意整理と比べて借金減額のメリットが大きいです。元金が大幅に減少します。

さらに、個人再生自体のメリットとして、財産保全があります。マイホームや車、保険などの重要な財産を守ることが可能です。

また、自己破産と比べて、借金の理由に柔軟である点もメリットです。ギャンブルや浪費による借金でも対応可能です。

任意整理から個人再生への切り替えの注意点

通常は、任意整理でかかった費用に加えて、個人再生の費用が発生します。

任意整理がどこまで進んでいたかにもよりますが、全く別の手続きですので、個人再生を頼むとなると、別に費用がかかるのが通常です。

官報への掲載も任意整理との違いです。個人再生は裁判所を使った公的手続きのため、自己破産と同じく氏名や住所が官報に掲載されます。

また、原則として、必要書類には、同居家族の収支状況に関する資料が必要という点もあります。家族に秘密の借金の場合には注意が必要でしょう。

任意整理から個人再生への切り替え事例

このような方針変更をした事例も複数あります。

今回は、任意整理から個人再生に切り替えて解決した事例を紹介します。

離婚による出費

妻の不貞が理由で離婚。別居のための費用のほか、ストレス解消のため、月1、2回、風俗に行くなどして、以前よりも支出を増やし、銀行のカードを使って補うようになってしまったとのことでした。

以前よりも外食が増え、食費等も多くかかるようになってしまいました。

また、離婚の喪失感から、出会い系サイトでの課金や婚活パーティーに行く費用、出会った女性との交際費などをかけるようになり、自分の収入以上の支出をするようになってしまいました。

その結果、銀行等での借り入れが増えていきました。

おまとめローンで借金が増える

借金をまとめようと思い、楽天銀行や他の銀行にローンの申込みをしたところ、両社とも審査が通りました。

以前の借金を返済するだけでなく、まるで自分にお金があるかのように感じ、借入金で車を購入するなどしてしまいます。

お住まいの地域が相模線沿いで、電車が少なく不便であることや、女性との交際に車があったほうが便利であることから購入したとのこと。

さらに、翌年には、違う車が欲しくなってしまい、買い替え。

おまとめローンで完済した銀行からも再度、借金をするなどして、全体の借金は増えてしまっていました。ただ、当時の収入、その後の昇進、ボーナスからすれば何とか支払えると考えての行為でした。

残業規制で収入減

昇進ができて収入は増えたものの、会社の方針で残業代が削減されてしまい、予想よりも月額9万円程度の収入減となってしまいました。

これにより、支払が回らなくなってしまいました。利息を減らせないかと考え、家計状況を確認し、弁護士に相談したうえで任意整理による解決を試みようと思いました。

任意整理からの個人再生への切り替え

また、支払が大きかった車のローンについても精算しました。

車については、所有権留保があったローン会社へ売却代金が充当され完済扱いに。

他社の返済もボーナス払いの割合を多くしてもらえれば、何とか払えるのではないかと見込んでいたのですが、新型コロナウイルスの影響で、2020年冬のボーナスは厳しいと言われ、借金の全額を払うのは難しくなってしまったため、任意整理からの切り替えで、個人再生の申立となりました。

任意整理対象外の支払

任意整理で支払を停止しながら、他の債務を払っている場合、偏頗弁済の問題が出てきます。

任意整理から個人再生への切り替えのなかでも問題になる点です。

今回も、この件についての報告をしています。

当初、任意整理による解決を希望していたことやから、利率が低かったり、少額であった奨学金等は、自分で支払を続けていました。

また、月払い精算のカードも任意整理の対象外としていました。

弁済がされた債権者については、受任通知は送付されていないことや、同弁済の中には、受任通知発送後に決済方法として利用した支払もあり、債務発生自体が受任通知発送後のものも含まれていることから、破産法における偏頗弁済には該当しないと考えるとの意見書を提出しています。

問題がある場合には、偏頗弁済として清算価値に加算されてしまう扱いになるでしょう。

仕送りについて清算価値加算

預金明細から父親への仕送りがある事実が判明しました。

父親への仕送りの理由は、独居暮らしの父が年金収入のみでは生活が成り立たないということなので、兄弟で金額を決めて生活費を仕送りしていたものでした。

父親の課税証明書及び預金通帳について入手が困難であるため、扶養義務の履行ではありますが、介入後の父への仕送りの内訳表を作成し、清算価値に計上して対応しています。

再生計画案による減額

5社975万円の借金を195万円まで減らす再生計画を作成し、認可されました。

借金の5分の1に減らすというものです。

約800万円の減額となっています。

SMBC400万円、楽天カード200万円が大口の債権者でしたが、いずれも反対意見は出されませんでした。

その後、債権者への返済も、送金代行を利用し、完済まで見届けることができました。

任意整理からの切り替えや海老名市にお住まいの方の個人再生の依頼も多くありますので、借金でお困りの方はぜひご相談ください。

給料口座の銀行にローンがある

給料口座の銀行にローンがある