ケース紹介

ケース紹介

ケース紹介63 Sさんの事例

相模原市在住 ( 会社員 / 30代 / 女性 )

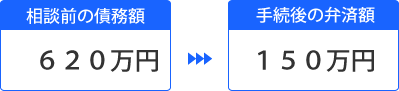

借入の理由:浪費、介護費 債務総額 620万円

相模原市にお住まいの30代の女性のケースです。

銀行系のカードを中心に約620万円の借金があり支払えないという相談でした。

住宅ローンもあり、同居している親のためにも自宅は残したいということで、個人再生を希望していました。

住宅ローン時にカードローン契約

5年前に、銀行で住宅ローンを借り換えました。金利の見直しなどで住宅ローンの借り換えを実施したものでした。

その際、火災保険に加入し、その保険料を一括で支払う必要があったため、銀行でカードローンを契約。

その後も、借入をするようになりました。

この頃から、キャッシングでお金ができるものと考えてしまい、クレジットカードのショッピング返済のために、銀行のカードローンから借入れをするようになりました。

カードによる浪費

クレジットカードは、以前から所持していたもので、日常の買物や外食、洋服の購入などに使用していました。

高額な買物はしていませんでしたが、振り返ってみると、外食の回数が多く、洋服やキャラクターグッズなど身の周りの物を多く買いすぎたなど、必要性の低い支出を重ねていました。

クレジットカードの支払いは、リボ払いなどにしておらず、銀行からの借入で返済をしていました。

その結果、銀行カードローン残高だけが徐々に増加していきました。

浪費による多重債務のパターンとして、収入には見合わないブランド物を買ったり、旅行に何回も行くような人もいます。この場合は、浪費だとわかりやすいです。

これに対して、一回一回の買い物は、それほど高額ではないのに、いつの間にかローン残高が高くなってしまっているケースもあります。

浪費だと思うけど、何に使ったのか、思い出せないような人です。

どちらかといえば、後者のほうが多いです。

現金支出と、カードのような電子決済だと、現金支出のほうが、脳が痛みを感じるため、支出が減るという実験データがあります。

家計状況を把握できない人は、不便さを受け入れて、現金支出に切り替えてみると、支出を適正化できるかもしれません。

カードローンが限度額に

契約から2年、銀行カードローンが極度額に近づいてしまいました。

この頃、さらに金利の安かった他の銀行で借入れ、銀行カードローンの債務を完済しました。

しかし、新たな借入先の極度額は、それまでのカードよりも高かったことから、これ以降も、支出を見直さずに、借入を続けてしまいました。

そして、2年後、この銀行カードローンも極度額に近づいたため、金利が低く極度額も大きい他の銀行で借り換えをしようと考え、同行カードローンへ申し込みました。

しかし、審査の結果、極度額はそれよりも低い金額となってしまいました。

そのため、新たに借入をしても、それまでの債務が完済できなかったため、2つの銀行の取引を継続しました。

このように借り換えや、おまとめローンでの整理がうまく行かずに、借金が増えてしまうケースは非常に多いです。

ついラクをする方向に流れてしまうので、限度額があると、そちらに頼ってしまうのが、人間の性です。

家族の介護費

このような家計状況だと、突発的な事態に対応できません。

母方の祖母が歩行が困難となりリハビリ施設に通うことに。

交通費や日用品の購入費用などの介護関連支出が増加。

家の収支は一層悪化しました。

保険の契約者貸付、解約などで対応するも、資金が回りませんでした。

このような事態で、返済資金がなくなり、相談に来ました。

退職金計算

退職金制度がある場合には、現在、退職した場合の見込額を算出する必要があります。

会社から、見込額の証明書を取得できれば、それを裁判所に提出するだけですので、問題ありません。

しかし、このような書類の取得ができない場合には、退職金規定から計算をするなどして報告書にまとめる方法で、金額を示します。

今回のケースでは、退職一時金規定を提出しました。

給料明細と照らし合わせ、基本給や手当の額を抽出、支給基準率を規定別表から抜き出し、勤続年数によって算出しました。

退職金見込額も70万円程度だったため、8分の1に評価すると清算価値への大きな影響はありませんでした。

不動産の査定価格

不動産の清算価値については、2社分の査定書を提出し、平均値を算出、ここから住宅ローン残高を控除します。

オーバーローンの場合には、ゼロと評価されます。

不動産の価額ですが、1社の査定額は販売想定価格の1400万円、もう1社の査定額は1300万~1400万円という場合、2社目の平均値1350万とし、2社の平均値である1375万円とします。

家計状況について

個人再生では、3ヶ月分の家計状況を提出し、履行可能性を示します。

前月からの繰り越し額が多くなっている場合、賞与の残金であるなどの説明が必要です。

家計が赤字の場合には、その理由を説明し、支払が可能であることを示します。

賞与をあてにした家計の場合には、過去の実績なども説明する必要があるでしょう。

給与所得者等再生

債権者の構成を見ると、過去に反対してきた業者が2社おり、この2社の債権額を合算すると金額では過半数を超える状況でした。

そのため、小規模個人再生の申立をして、2社が反対すると、個人再生が認められないリスクが有りました。

債権者が反対しても通る給与所得者等再生では、可処分所得の要件がありますが、こちらを計算しても、それほど支払い額は高くならなかったことから、リスクを回避し、給与所得者等再生での申立となりました。

手続きの方針・結果

清算価値よりも、借金の5分の1の金額よりも、可処分所得の金額が高かったため、可処分所得である約150万円が支払基準となりました。

約620万円の借金が150万円程度に減額されました。

相模原市にお住まいの方から個人再生の依頼も多くありますので、借金でお困りの方はぜひご相談ください。

給料口座の銀行にローンがある

給料口座の銀行にローンがある